تداول زوج اليورو/الدولار الأمريكي بارتفاع طفيف يوم الخميس قبل اجتماع الاحتياطي الفيدرالي. وكالعادة، لا تزال التحركات التي تلي اجتماع الفيدرالي بحاجة إلى تحليل. يجب أن يمر على الأقل 24 ساعة بعد حدث أساسي كبير لاستخلاص نتائجه ورد فعل السوق. نذكر أنه في ليلة الأربعاء، تفاعل السوق بشكل حاد مع النتائج الأولية للانتخابات الأمريكية، وكانت التحركات اللاحقة طوال اليوم فوضوية وصعبة التحليل. يتداول السوق بناءً على العواطف خلال هذه الفترات، مما يؤدي إلى تحركات شديدة التذبذب والتعقيد.

بالنظر إلى الوضع الحالي بشكل عام، يظل الدولار في موقف قوي. حتى إذا شهدنا انخفاضات قصيرة الأجل، يجب ألا ينخدع المتداولون. نظرة على الأطر الزمنية اليومية أو الأسبوعية تظهر أن الدولار لديه آفاق نمو ممتازة. كما كررنا، هناك العديد من الأسباب التي تجعل الدولار يرتفع على المدى المتوسط. انتخاب دونالد ترامب رئيسًا للولايات المتحدة لا يغير هذه النظرة، على الأقل للسنة التالية.

من المهم ملاحظة أنه حتى إذا قدم ترامب حروبًا تجارية جديدة، واتخذ قرارات بارزة، وتصرف كالمعتاد، فسوف يستغرق الأمر وقتًا طويلاً لتنفيذ مبادراته وتحقيق تأثيرها. يظل الدولار مقيمًا بأقل من قيمته، ويواصل السوق إعادة توازن زوج اليورو/الدولار الأمريكي بعد عامين من تخفيف السياسة النقدية للاحتياطي الفيدرالي.

قرارات السياسة الحالية للاحتياطي الفيدرالي تكاد تكون غير ذات صلة. لقد قام السوق بالفعل بتسعير تقريبًا كامل دورة خفض الفائدة. المحفز الوحيد المهم للدولار سيكون تغيير في مسار أسعار الفائدة. على سبيل المثال، إذا ارتفع التضخم في الولايات المتحدة بسرعة، مما يجبر الفيدرالي على وقف خفض الفائدة لفترة طويلة، فسوف يستجيب السوق بمزيد من شراء الدولار لأن السيناريو المتساهل سيستغرق وقتًا أطول للتنفيذ. على العكس، إذا بدأ الفيدرالي في خفض الفائدة بشكل أكثر عدوانية مما هو متوقع (على سبيل المثال، بنسبة 0.5% لكل اجتماع)، فقد يضعف الدولار لأن مثل هذا السيناريو المتساهل لم يتم تسعيره. ومع ذلك، يظل الدولار مباعًا بشكل مفرط بشكل عام، والاتجاه العالمي هابط لليورو/الدولار الأمريكي. لذلك، فإن الانخفاض إلى مستوى 1.06 هو الحد الأدنى المتوقع. الهدف هو الانخفاض إلى 1.0435 خلال الأشهر 1-3 القادمة. الانخفاض إلى مستوى 1.02 هو احتمال كبير. يظل التكافؤ هدفًا واقعيًا.

من المهم أن نتذكر أن الخلفية الأساسية يمكن أن تتغير، مما يتطلب تعديلات على أهداف الحركة واتجاه الاستراتيجية. ومع ذلك، طوال عام 2024، لم تتغير الأساسيات بما يكفي للتخلي عن هذه الاستراتيجية. قد تحاول الأسعار تصحيحًا آخر خلال الأسبوع أو الأسبوعين القادمين، لكننا نتوقع في النهاية انخفاضًا.

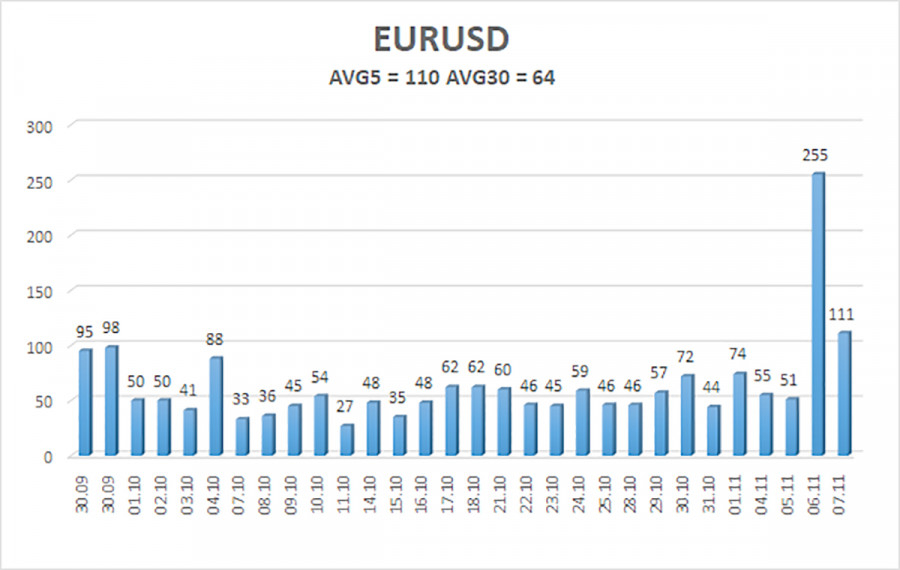

متوسط تقلب زوج العملات اليورو/الدولار خلال الأيام الخمسة الأخيرة من التداول حتى 8 نوفمبر هو 110 نقطة، ويُصنف على أنه "مرتفع". نتوقع أن يتحرك الزوج بين 1.0681 و1.0901 يوم الجمعة. القناة الأعلى للانحدار الخطي موجهة نحو الأسفل؛ الاتجاه الهبوطي العالمي لا يزال قائماً. دخل مؤشر CCI منطقة التشبع البيعي، محذراً من بداية جولة جديدة من التصحيح.

أقرب مستويات الدعم:

- S1: 1.0742

- S2: 1.0681

- S3: 1.0620

أقرب مستويات المقاومة:

- R1: 1.0803

- R2: 1.0864

- R3: 1.0925

توصيات التداول:

استأنف زوج اليورو/الدولار اتجاهه الهبوطي لكنه بدأ موجة تصحيحية جديدة. خلال الأسابيع الأخيرة، توقعنا مزيداً من الانخفاضات في اليورو على المدى المتوسط ونواصل دعم الاتجاه الهبوطي. هناك احتمال أن يكون السوق قد استوعب جميع أو معظم تخفيضات أسعار الفائدة المستقبلية من الفيدرالي. إذا كان الأمر كذلك، فلا توجد أسباب أخرى لانخفاض الدولار، رغم أن الأسباب كانت قليلة من قبل. يمكن النظر في المراكز القصيرة مع أهداف عند 1.0681 و1.0620 إذا بقي السعر دون المتوسط المتحرك. إذا كنت تتداول بناءً على نهج "تقني بحت"، يمكن النظر في المراكز الطويلة إذا استقر السعر فوق المتوسط المتحرك مع أهداف عند 1.0901 و1.0925.

توضيح الرسوم التوضيحية:

تساعد قنوات الانحدار الخطي في تحديد الاتجاه الحالي. إذا كانت القناتان متوازيتين، فهذا يشير إلى وجود اتجاه قوي.

خط المتوسط المتحرك (الإعدادات: 20,0، ملس) يحدد الاتجاه قصير المدى ويوجه اتجاه التداول.

مستويات Murray تعمل كمستويات مستهدفة للحركات والتصحيحات.

مستويات التقلب (الخطوط الحمراء) تمثل النطاق السعري المحتمل للزوج خلال الـ 24 ساعة القادمة بناءً على قراءات التقلب الحالية.

مؤشر CCI: إذا دخل منطقة التشبع البيعي (أقل من -250) أو منطقة التشبع الشرائي (أعلى من +250)، فإنه يشير إلى انعكاس وشيك في الاتجاه المعاكس.